Как списать долги по кредитам без банкротства: рабочие схемы или введение в заблуждение?

- Как обманывают наивных овечек, погрязших в кредитах?

- Что не должны предлагать юристы, помогающие избавиться от кредиторов?

- Как списать долги по кредитам без банкротства?

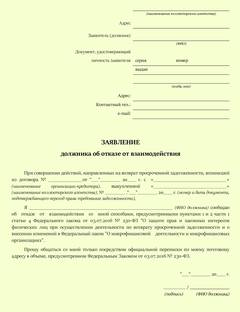

- Образцы заявлений

Банкротство традиционно пугает людей. Ведь кажется, что это символ краха, хаоса и личного апокалипсиса — осудят соседи и дальние родственники, не поймут на работе, знакомые будут шептаться, банки потом не дадут кредит и так далее. Поэтому должники ищут способ списать долги без банкротства. Движимые этим желаем, они легко становятся жертвами недалеких «горе-юристов», на таких людях нередко наживаются мошенники. А все потому, что человек не вникает в законодательство и без разбору ищет самый легкий путь.

Справедливости ради скажем, что списать долги без банкротства действительно можно. Но тут много условностей и нюансов, которые мы и рассмотрим в этой статье.

Как обманывают наивных овечек, погрязших в кредитах?

Возможно, формулировка этого раздела показалась вам несколько грубой, но человек с проблемами, не знающий законов, действительно ассоциируется у мошенников и любителей легкой наживы с кроткой овечкой. Мало ли встречается новостей, где бабушек и доверчивых женщин разводят на деньги «сотрудники Сбербанка», «из Пенсионного фонда РФ» или «из полиции по поводу внука/сына, попавшего в ДТП»?

Здесь та же схема: ушлые злодеи пытаются нажиться на человеческом горе. Вы наверняка замечали интернет-объявления, склепанные на скорую руку с текстом вроде «Спишем вам все долги БЕЗ ПРЕДОПЛАТЫ И БАНКРОТСТВА»? В сети процветает целая бизнес-культура, основанная на таких вещах.

Рассмотрим популярные схемы и объясним, почему это дешевый развод, а не честное предложение.

Услуги антиколлекторов

«Позвоните прямо сейчас, и вы забудете о коллекторах!». Ну кому не понравится столь сладкое обещание? Коллекторов давно пора увековечить в российском народном фольклоре — их деятельность за последние три десятка лет успела обрасти невероятными мифами и народными сказаниями.

А СМИ, их кровавые спичи и журналистские обличения? Чего стоит публикация, не так давно гремевшая на всех новостных порталах — про «огненного коллектора» из Ульяновска, который додумался в окно квартиры пожилого человека закинуть коктейль Молотова и серьезно покалечить двухлетнего внука должника?

В свете неудачной славы коллекторов, популярность и даже уважение приобретают «антиколлекторские агентства». На волне «хайпа» их начали рекламировать юридические компании. Но помните: обращаясь за антиколлекторскими услугами, вы фактически идете к обычным юристам.

Отдельной специальности «антиколлектор» не существует — это всего лишь пиар-название, придуманное для продвижения юридических услуг среди должников.

Антиколлекторы — это юристы, деятельность которых имеет целью «освободить» должника от общения с вымогателями. По сути, юрист становится представителем должника (как адвокат у подсудимого). Он ведет переговоры с агентством, при желании составляет отказ от взаимодействия, использования личных данных и ставит вам переадресацию звонков коллекторов на свой номер телефона.

Почему же мы затронули антиколлекторов, ведь люди делают полезное дело, служат этаким «буфером» между неплательщиком и его взыскателем? Потому что антиколлекторы не спасут вас от долговой ямы! Долг никуда не исчезнет. Антиколлектор никуда не спишет просроченный микрозаем или кредит. Коллекторы, не найдя общий язык с вами и вашим представителем, через некоторое время подадут заявление в суд и начнут принудительное взыскание через судебных приставов.

Если антиколлекторы вам обещают, что их услуги помогут забыть о коллекторах навсегда, они лукавят. Потому что отказ от общения не аннулирует просроченный долг!

Отказ от общения с коллекторами

Подобные процедуры пользуются немалым спросом. Отказ от взаимодействия с коллекторами и другими кредиторами означает, что вас больше не будут беспокоить:

- пытаясь навязать личные встречи;

- через звонки;

- по SMS.

Каждый человек вправе отказаться от такого типа требований через 4 месяца просрочки. В дальнейшем коллекторы и другие кредиторы будут связываться со своим должником только по e-mail или по почте России.

Но мы с вами — умные люди. И мы прекрасно понимаем, что отказ от взаимодействия не решит проблемы задолженности. Долг останется на бумагах, в кредитной истории БКИ и на вашей совести.

Также практикуется отзыв персональных данных. В основном эта методика применяется в отношении родственников и других лиц, которым названивают кредиторы по поводу должника. Но она не сработает, если ее применит сам должник — нельзя запретить использовать персональные данные, пока не будет закрыт кредит.

Не стоит верить мошенникам, которые уверяют вас, что составление отзыва и отказа от взаимодействия избавит вас от кредитов. Нет, это так не работает. Даже если вас перестанут беспокоить звонками, просрочка все равно продолжит начисляться, и со временем кредитор обратится в суд.

Поможем законно списать долги

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Расторжение договора по кредиту или микрозайму

Еще один плод наивности — это надежда, что аннулирование договора с кредитором автоматически спишет долги. А вы знали, что расторжения кредитных договоров на практике добиться невозможно?

Банк или микрофинансовая организация, с которой был заключен договор, исполнила свои обязательства. Вам выдали деньги. Но вот вы свои обязательства не исполнили — одолженное вы не вернули. В некоторых случаях должникам удается добиться признания недействительными лишь некоторых положений: например, о страховании или начислении пеней. Но увы, такие случаи все же редкость.

Банки и МФО составляют договоры по типовому шаблону, который заботливо подготовлен юристами. Уж они постараются оформить бумаги так, что комар носа не подточит. Оспорить договор в реальности практически невозможно.

И все же находятся «умельцы», которые обещают людям добиться расторжения и списания долгов, тем самым вводя должников в заблуждение. Человек связывается с таким горе-юристом, а через некоторое время понимает, что его втягивают в какое-то болото:

- Начинается судебное производство.

- Нужно постоянно платить.

- Дела затягиваются.

- Идут бесконечные оспаривания в вышестоящих судах…

Эта канитель тянется годами: безрезультатно для человека, но не для содержимого его кошелька.

По сути, вы кормите юриста, получаете себе на шею еще одного иждивенца. Но поймите — даже если допустить, что суд расторгнет договор с банком, все равно это не аннулирует ваш долг. Как минимум, придется отдать тело кредита и начисленные проценты за пользование чужими деньгами.

Подача жалоб в надзорную инстанцию

Некоторые юристы вообще придерживаются политики «обжалуем каждое пятно в кредитном договоре!». Они даже уверяют, что обжалование избавит вас от возврата долга. Если вам обещали нечто подобное — берите ноги в руки и ищите другие варианты.

К вам фактически залезают в карман. Юристы пытаются лишь нажиться на вашей проблеме. Да, они действительно подадут жалобы:

- в Роспотребнадзор;

- в Федеральную службу судебных приставов;

- в Центральный банк.

Причиной для жалоб послужит, например, завышение процентов по кредиту, начисление пеней за просрочку или что-то подобное. Но все эти метания не приведут к нужному результату — через 1-2 месяца вам придут закономерные отказы.

Дело в том, что обжаловать подобные вещи в принципе невозможно. При оформлении договора вы соглашаетесь на условия банка. А если вы считаете их кабальными — милости просим в суд. Надзорные инстанции за такие вещи не отвечают.

Даже если предположить, что Центробанк найдет нарушение в работе заимодавца, все равно это не избавит вас от просроченного кредита!

Выкуп задолженности

Конечно, банки и МФО продают просроченные обязательства. Им не с руки заниматься ни для кого не приятным взысканием кредитов и займов. Поэтому они с радостью отдают их коллекторским агентствам за символическую плату.

На практике коллекторские агентства заключают с кредиторами договоры на оптовые закупки. Они скупают просроченные кредиты и займы «пачками», сразу по нескольку десятков договоров. Никто не заморачивается по поводу отдельно взятого кредитного обязательства.

Разумеется, цена куда ниже фактического размера долга: в среднем, коллекторское агентство приобретает договор за 5-10% от его стоимости. Если клиент «торчит» банку 100 тысяч рублей, то коллекторы получат этот кредит за 5-10 тысяч.

Стоит ли верить «помогайкам», которые обещают устроить выкуп кредитного договора за копейки? Отнюдь. Обычно банки не связываются с частной перепродажей долговых обязательств. В теории можно попробовать договориться с коллекторским агентством, чтобы выкупить задолженность у них. Но скорее всего, дело не выгорит — коллекторы приобретают долги вовсе не из милосердных побуждений, а чтобы заработать на ценовой разнице.

И уж совершенно точно юристы не помогут, если у вас есть имущество или хороший стабильный доход. Кредитору выгоднее обратиться в суд и принудительно взыскать задолженность через ФССП, чем продавать ее за копейки самому же должнику.

Что не должны предлагать юристы, помогающие избавиться от кредиторов?

Конечно, неподготовленному и вообще далекому от юриспруденции человеку сложно выявить мошенников и проходимцев, которые предлагают «банкротство без банкротства». Но некоторые вещи могут насторожить еще на этапе консультации. Если вам «задвигают» нечто подобное, это уже тревожный звоночек:

- Суды, суды и еще раз суды. Иногда человека уже в ходе начальной консультации готовят к предстоящему «мятежному пути». Юристы с упоением рассказывают, что от всех долгов можно избавиться, но вот придется потерпеть (и платить, платить, платить!). Якобы, это процесс непростой, будут суды, потом Апелляция, Кассационная инстанция, ВС РФ…

Что скрывается за этой оберткой? Имитация бурной деятельности, не более. Юристы будут из месяца в месяц подавать какие-то заявления, отводы, ходатайства, жалобы и так далее. Они будут предоставлять вам килограммовые отчеты и активно держать в курсе дела. Только вот результата вы не дождетесь. Это непрерывное затягивание процесса, в течение которого вы будете все время платить.

- Юристы настаивают, чтобы вы никому больше ничего не платили. Единственное годное оправдание для такого поведения — это вытягивание срока исковой давности. По закону, если человек не платит по кредиту в течение трех лет и никак за этот период не идет на контакт с кредитором, то кредит можно будет списать по окончании срока давности.

Такую тактику обычно предлагают клиентам, которые уже не платили 2-2,5 года, и им осталось перетерпеть буквально несколько месяцев, максимум — полгода.

Зачем юристам такое советовать? Причина весьма рациональная — чтобы сделать человека вконец зависимым от их конторы. Тут прослеживается психологическое давление: человек перестает платить и тем самым усугубляет ситуацию. Тогда им можно манипулировать: «Не хотите — не платите, мы бросаем дело, но вас потом посадят за злостное уклонение от погашения кредитов».

- Вам предлагают заключить договоры на каждый отдельный кредит или заем. И это даже выглядит абсурдно. Например, при банкротстве не имеет значения количество долгов и суммы задолженностей — либо списываются все долги (кроме оговоренных в законе, вроде алиментов и субсидиарной ответственности), либо ничего. То есть стоимость юридических услуг при одинаковых исходных данных будет аналогичной: и для клиента с долгом в 400 тыс. рублей, и для клиента с задолженностью в 30 млн. рублей.

Если работа ведется в отношении долговых обязательств без банкротства, не обязательно заключать 10 договоров. Можно объединить все кредиты и микрозаймы, и тем самым оптовый договор выйдет дешевле. Заключение отдельного договора по каждому виду кредита значит одно: на вас планируют нажиться.

- Юристы предлагают вести дело и ждать, пока банк пойдет в суд. И такая политика сводит с ума своей нелогичностью — вам предлагают сложить руки в ожидании, когда организация соизволит явиться в суд с претензиями. Но все это время вы будете вынуждены платить деньги за юридическое сопровождение.

Статья 196 ГК РФ описывает сроки исковой давности, о которых мы уже упоминали выше. Схема устроена таким образом, что действительно нужно дождаться банковского заявления в суд, чтобы сразу же среагировать — подать встречный иск об истечении сроков. Просто по инициативе должника избавиться от долгов по ст. 196 ГК РФ не получится.

ГК РФ Статья 196. Общий срок исковой давности

- Общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса.

-

Срок исковой давности не может превышать десять лет со дня нарушения права, для защиты которого этот срок установлен, за исключением случаев, установленных Федеральным законом от 6 марта 2006 года № 35-ФЗ «О противодействии терроризму».

10-летний срок, указанный в п. 2 ст. 196, начинает течь с 01.09.2013. Вынесенный до 09.01.2017 отказ в удовлетворении иска в связи с истечением этого срока, может быть обжалован (ФЗ от 28.12.2016 № 499-ФЗ).

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Но адекватные юристы не станут наживаться на беде. Они предложат вам самостоятельно дождаться повестки из суда и уже тогда обращаться к ним, а не заключать эфемерный договор в надежде на судебный процесс по инициативе банка.

Как списать долги по кредитам без банкротства?

Если вдруг юристы начнут рассказывать, что без банкротства списать долги невозможно — вам явно врут, недоговаривают, или, может, вы попали на дилетантов. Списать задолженности без банкротства можно, а иногда и нужно, но сделать это получится только в ограниченном количестве случаев.

Перечисляем:

-

Истечение срока давности по ст. 196 ГК РФ. Все же это редкая ситуация. В финансовых организациях сидят не доверчивые дети, а жесткие бизнесмены, которые не упустят своего. Они тоже знают о сроках давности и стараются никогда их не пропускать. По сути, применить эту статью из Гражданского кодекса можно при условии, что за 3 года:

- должник никак не признавал задолженность — например, не слал писем в банк, не просил о реструктуризации или кредитных каникулах и не платил по кредиту ничего, ни копейки;

- кредитор не обратился в суд или к мировому судье за приказом и не просудил задолженность.

Если к нам обращается клиент, которому до полного истечения срока давности осталось подождать несколько месяцев или полгода, мы рекомендуем подождать. Но на этом не все. Кредитор по-прежнему вправе требовать возврата задолженности. Единственный здесь способ на 100% избежать требований по уплате просроченного кредита — это подождать, когда банк пойдет в суд или за приказом.

Далее:

- если банк обратился в суд — немедленно подаем встречное исковое заявление об истечении срока давности;

- если банк получил судебный приказ — оспариваем его в течение 10 дней с момента получения извещения, а потом уже в суде подаем встречное заявление.

То есть списать долги без банкротства по истечению срока давности можно только по соответствующему судебному решению.

-

Обращение в суд с отсылкой на ст. 333 ГК РФ. Законодатель подарил должникам прекрасную возможность избавиться от пеней по кредитам и микрозаймам через суд. Но речь идет лишь о частичном списании задолженности — по ст. 333 ГК РФ можно избавиться только от неустоек и штрафов, но не от самого кредита и не от начисленных процентов.

Эта статья в особенности успешно применяется в отношении микрозаймов. Нередко в суд поступают запросы от заемщиков, у которых на 50-80 тысяч рублей основной задолженности приходится 150-300 тысяч начисленных пеней и штрафов. Естественно, суд усматривает в этом несоразмерность требований и списывает столь большие суммы.

-

Оспаривание сделок по ст. 176-179 ГК РФ. Конечно, признание сделок недействительными не значит списание долга. Но это позволит хотя бы избавить клиента от начисленных конских процентов и пеней.

Закон допускает расторжение кредитных договоров, которые были заключены:

- с недееспособными или частично недееспособными лицами;

- через введение человека в заблуждение;

- с признаками кабальной сделки.

С первым пунктом все понятно — у некоторых людей нет права на заключение сделок, это должны контролировать их опекуны. Грубо говоря, если недееспособный человек возьмет 500 тысяч рублей в кредит, его опекун запросто оспорит эту сделку, но будет вынужден вернуть заемные деньги.

По второму пункту: в качестве примера можно представить ситуации, когда сомнительные конторы обещают человеку кредит, но требуют взнос в размере, допустим, 10 тысяч рублей. После заключения договора оказывается, что это кооперативная организация, и придется ежемесячно вносить по десятке, чтобы где-то через год-два получить деньги.

Такая практика действительно законна как вид деятельности. Проблема в том, что здесь людей умышленно обманывают, обещая им деньги сразу после взноса.

Кабальная сделка — это сделка с невыгодными для человека условиями, заключенная под нажимом. Грубо говоря, кредиторы пользуются бедственным положением должника, как это произошло с ростовской пенсионеркой.

Бабушку заманили на бесплатную диагностику и втюхали ей в кредит косметические средства и БАДы под видом лечебных процедур. Сумма кредита вышла немаленькая — почти 100 тыс. рублей. Бабушка не сдалась, дошла до Верховного суда и выиграла дело.

Образцы заявлений

Стоит ли вообще пытаться списать задолженности без банкротства? Если у вас накопились сотни тысяч рублей долга, вы не знаете, чем платить — есть ли смысл ждать? При таких обстоятельствах только банкротство избавит вас от долговых обязательств. Позвоните нам или напишите через форму обратной связи, мы проконсультируем вас бесплатно и найдем верное решение.

Поможем законно списать долги

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Частые вопросы

Нет, это нереально, поверьте опытным юристам. Таких контор, к сожалению, сейчас развелось много. Они заманивают наивных и доверчивых людей, обещают им быстрое списание долгов и даже заключают договор, который на поверку оказывается «консультационными услугами». Не стоит «вестись» на подобного рода обещания.

Здесь без юристов никак. Судя по всему, это очередная ушлая МФО — у них такие схемы все еще в ходу. Вам нужно срочно зафиксировать обстоятельства дела и обращаться в суд с оспариванием: существует положительная судебная практика.

Вряд ли. Такие пени вполне оправданы, поэтому не будем вас излишне обнадеживать. Но кредитные долги, вместе с начислениями, можно списать: подумайте о признании банкротства. Для гарантии освобождения от задолженностей свяжитесь с нашими юристами, мы проконсультируем и выстроим стратегию законного избавления от кредита и остальных долгов.

Нет. Если банк предлагает заключить дополнительное соглашение к кредитному договору в рамках реструктуризации, и там прописываются эти условия, это не обман. Если они вас устраивают, соглашайтесь.

Поможем Вам

избавиться от всех долгов

Наш юрист перезвонит вам в ближайшее время

Олег Калинкин

Cтарший юрист отдела банкротства физических лиц

Читайте также