Образец расписки для выдачи денег в долг

- Для чего нужна расписка

- Виды расписок

- Порядок составления расписки

- Типичные ошибки при подготовке расписок

- Как правильно давать деньги в долг друзьям и знакомым

- Как вернуть деньги по расписке

- Когда можно привлечь за невозврат денег

- Видео по банкротству физических лиц от Верховного Суда

Расписка — это упрощенный аналог договора займа. Этим документом подтверждается сумма и факт передачи денег в долг, размер процентов, условия и сроки возврата. Документ можно оформить в простой письменной форме, с привлечением свидетелей или с нотариальным заверением. О том, как правильно составить текст расписки и избежать ошибок, расскажем в этом материале.

Также вы можете скачать образец расписки в получении денежных средств в долг, и заполнить его самостоятельно или с помощью наших юристов.

Для чего нужна расписка и где она применяется

Рано или поздно, с займом сталкивается каждый. Это может быть кредит в банке, микрозайм в МФО, одалживание денег между физическими лицами. В каждом из этих случаев заключается договор, хотя передача денег в долг гражданами нередко совершается устно.

По закону допускается устный договор займа на сумму до 10 тыс. руб. Если сумма больше, оформляется письменный договор либо его документ, подтверждающий передачу денежных средств — расписка.

По своей сути расписка является документом, подтверждающим передачу и получение денежных средств в долг. Также распиской можно подтвердить:

- размер денежных средств, которые передаются займодавцу;

- дату одалживания денег, срок пользования ими;

- условия, на которых передаются средства (например, с процентами или без процентов);

- порядок возврата (например, единовременно, по частям).

Для гарантии возврата, в расписке указывают паспортные данные сторон. Дополнительными данными для подтверждения личности могут быть СНИЛС, ИНН.

Если расписка составлена правильно, по ней можно взыскивать долг при просрочке. Документ можно использовать как доказательство в суде, даже если его не заверят свидетели или нотариус.

Расписка поможет при расследовании мошенничества — если деньги взяли по чужим документам и сведениям, или получатель изначально не собирался возвращать долг.

Требования к расписке по закону

Ни в одном законе нет единой формы заёмной расписки. Содержание документа стороны определяются по своему усмотрению.

Что нужно учитывать и при оформлении расписки:

- если деньги одалживает юридическое лицо, в подтверждение займа всегда оформляется письменный документ (например, работодатель может дать деньги в долг работнику);

- займ между гражданами считается состоявшимся только с момента передачи денег, поэтому об этом нужно обязательно указать в расписке;

- стороны могут составить расписку, как приложение к договору (например, если по расписке подтверждается только факт передачи денег, а в договоре описываются все остальные условия).

Так как расписка является письменным документом, на нем должна быть хотя бы одна подпись — получателя денег. На практике, расписываются обе стороны, чтобы избежать конфликтных ситуаций и спора при возврате средств.

Виды расписок

В зависимости от ситуации, стороны могут выбрать дополнительные меры защиты, заверить расписку у нотариуса, пригласить для передачи средств свидетелей, пересчитывать деньги под видеозапись. Обычно в этом заинтересован займодавец, так как хочет обезопасить себя от невозврата, избежать проблем в суде. О преимуществах и недостатках каждого вида расписки читайте ниже.

Простая письменная форма расписки

Простая письменная форма оформляется на обычном листе бумаги, заполняется от руки или на компьютере, подписывается только сторонами (либо только одной из них). Закон не обязывает обращаться к нотариусу за заверением или привлекать свидетелей для подтверждения передачи денег. Поэтому с простой письменной распиской можно спокойно обращаться в суд для взыскания долгов, если она составлена правильно.

Расписка о долге, заверенная нотариусом

Расписка в получении денег в долг может удостоверяться нотариусом, если на это согласны обе стороны.

Зачем заверять расписку у нотариуса:

- нотариус проверит не только личность сторон и их документы, но и дееспособность (это будет важно, если возникнет спор об оспаривании сделки займа);

- специалистам нотариальной конторы можно поручить составление документа, чтобы избежать ошибок;

- нотариус обязан убедиться, что деньги фактические переданы займодавцу, а в действиях сторон нет обмана, давления.

Если нотариус сам допустит ошибку, с него можно получить возмещение ущерба. Для этого во всех нотариальных органах предусмотрено страхование гражданской ответственности. Например, если нотариус не проверит судебный реестр, по которому займодавец числится недееспособным, за счет страховки может возмещаться ущерб.

Главный недостаток нотариального заверения — дополнительные расходы. За заверение нужно платить пошлину, причем ее размер определяется по сумме займа. Обычно расходы на нотариальные услуги стороны возлагают на получателя денег.

Долговая расписка с подписями свидетелей

Не все это знают, но свидетели вообще не нужны для составления расписки и передачи денег. Однако закон не запрещает привлекать свидетелей, которыми могут быть общие знакомые, друзья, родственники сторон.

Зачем нужны свидетели при составлении расписки:

- они могут перепроверить документы сторон, указать на допущенные ошибки;

- свидетели могут участвовать в пересчете денег, чтобы избежать обмана;

- при возникновении спора свидетелей можно вызвать в суд, чтобы они подтвердили факт передачи денег, их сумму, условия сделки.

Чтобы другие лица участвовали в оформлении документа и присутствовали при передаче средств, на это должны быть согласны обе стороны. Альтернативным вариантом может быть ведение видеозаписи. Такой вариант сейчас часто применяется при составлении расписок. Если будут отчетливо видны лица стороны, а пересчет денег будет вестись под камеру, запись можно представить доказательством в суд.

Порядок составления и содержание расписки

Взять расписку с должника нужно сразу при передаче денег. Отложив это на потом, могут возникнуть проблемы, если недобросовестный заемщик будет отрицать факт получения средств, либо оспорит сумму долга. Без письменной расписки тоже можно взыскать задолженность через суд, но сделать это будет намного сложнее. Обо всех нюансах составления документа расскажем ниже.

Оговорите условия передачи денег в долг

Не имеет смысла писать расписку, если стороны не договорились об условиях займа и сроках возврата. Заставить передать деньги в долг, не нарушая закона, нельзя.

Вот основные моменты, по которым нужно договориться:

- о сумме денежных средств, их валюте (займы в иностранной валюте не запрещены);

- о дате или датах возврата, денег (например, можно предусмотреть вариант расчета по частям);

- о процентах, которые будут начислены на сумму долга.

Отсутствие даты или размера процентов не влечет недействительности расписки или аннулирование сделки. Но лучше согласовать все условия заранее, чтобы избежать ненужных конфликтов и недоразумений. Если есть возможность — проконсультируйтесь по этим вопросам у юриста. Лучше потерять несколько минут на консультацию, чем потерять деньги из-за глупой ошибки.

Определите условия возврата денег

Долговая расписка с ежемесячными платежами

При долгосрочном и большом займе можно договориться о поэтапном возврате средств. Это также можно указать в расписке. Например, можно договориться о ежемесячной выплате процентов, тогда как основную сумму долга заемщик вернет к определенной дате.

Также можно распределить всю сумму займа с процентами на равные ежемесячные платежи. Это будет напоминать график выплат по кредитному договору. Лучше указать точный день месяца, в который заемщик обязан отдать или перевести часть денег.

Возврат всей суммы долга

Чаще всего стороны определяют точную дату, когда заемщик обязан разом вернуть всю сумму. В этом случае можно сразу рассчитать проценты, прописать их в документе. Максимальный срок займа законом не ограничен.

Но если вы в первый раз одалживаете деньги незнакомому человеку, лучше дать небольшую сумму и на маленький срок.

Назначьте проценты за пользование деньгами

По умолчанию, займ является возмездной сделкой. Это означает, что займодавец получит вознаграждение за период времени, пока его деньгами будет пользоваться другое лицо. Размер процентов, которые можно указать в расписке, законом не определен.

Чтобы соблюсти свои интересы и не отпугнуть заемщика, рекомендуем:

- отталкиваться от средних процентных ставок по банковским вкладам и кредитам — вы должны получить больше, чем по вкладу, но и заемщик может сэкономить на разнице с кредитной ставкой;

- не писать сверхвысокие проценты, под которые не дают займы даже МФО — такую сделку могут признать кабальной через суд, либо снизить размер процентов из-за их несоразмерно основному долгу;

- сразу посчитать сумму процентов, если по расписке долг возвращается одной суммой — в этом случае обе стороны сразу буду знать, по каким суммам пройдет окончательный расчет.

Вместо процентов можно указать фиксированную сумму, на которую увеличится долг. Также допускается указывать «плавающие» проценты, размер которым может зависеть от различных условий. Например, при надлежащем возврате первых ежемесячных платежей процентная ставка может снижаться на 1-2 пункта.

Если вообще не указать размер процентов, впоследствии можно использовать ключевую ставку ЦБ РФ. Ее размер всегда можно посмотреть на сайте Центробанка.

Укажите кто пишет расписку

Желательно, чтобы документ был заполнен рукой заемщика. Это может оказаться важным, если возникнет спор, когда должник будет отказываться от своей подписи и получения денег. В таком случае можно провести экспертизу за свой счет, сверить образец почерка.

Если в действиях заемщика усматривается мошенничество, экспертизу текста и подписи сделают по поручению дознавателя, следователя в уголовном деле.

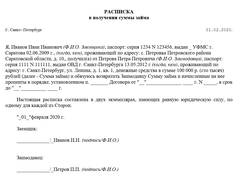

Составляем расписку самостоятельно: что указать

Если вы планируете дать или взять деньги в долг, скачайте образец расписки на нашем сайте. Форма документа проверена юристами, полностью соответствует законодательству. Обязательно укажите в содержании документа:

- дату и место составления (они должны совпадать с датой и местом передачи денег);

- паспортные данные сторон, а также ИНН и СНИЛС (по мере возможности);

- указание, что передаваемые деньги являются займом;

- размер денежных средств цифрой и прописью;

- дата возврата или срок пользования деньгами;

- процентная ставка или фиксированная сумма вознаграждения;

- порядок возврата (единовременно или по частям, наличными или на карту);

- подписи сторон с расшифровкой;

- подписи свидетелей (если они привлекались).

Расписка о займе денег должна обязательно содержать подпись заемщика. Но обычно свою подпись ставит и займодавец.

Кому отдавать оригинал документа

Оригинал расписки передается займодавцу. Это нужно, чтобы на руках осталось доказательство передачи займа. По мере возможности, лучше чтобы у каждой стороны был свой экземпляр документа. Это устранит споры и недоразумения, позволит легко перепроверить условия получения долга без личной встречи.

Как лучше передать деньги

Расписка удостоверяет факт передачи денежных средств. Подразумевается, что это будет сделано в наличной форме непосредственно при составлении документа.

Если вы договорились о переводе денег в долг на карту или счет, вместо расписки на руках останется платежка, банковская выписка. Но в этом случае лучше составить договор, где указать основные условиях пользования денежными средствами и их возврата.

При передаче денег обязательно требуйте пересчета в присутствии обеих сторон. Если приглашены свидетели, они тоже должны видеть факт пересчета. По согласованию между сторонами можно подойти в отделение любого банка, пересчитать деньги на счетчике банкнот (это платная услуга).

Типичные ошибки при подготовке расписок

Ошибки при оформлении документов могут повлечь последствия для обеих сторон. У займодавца возникнут проблемы с возвратом денег, а заемщик может столкнуться с большой переплатой. Вот несколько наиболее распространенных ошибок, на которые нужно обратить внимание:

- неточное или неполное указание паспортных данных, либо вообще использование заемщиком чужого паспорта;

- отсутствие суммы займа или процентной ставки прописью;

- неточное определение срока возврата, либо вообще отсутствие такого пункта в документе.

Если не указать срок возврата, это создаст дополнительные сложности для займодавца. Он не сможет немедленно получить свои деньги по первому требованию. Должника нужно уведомить о расторжении договора займа не менее чем за один месяц. Только по истечении этого срока можно обращаться в суд, если деньги не возвращены.

Как правильно давать деньги в долг друзьям и знакомым

Это скорее морально-этическая проблема, так как очень сложно просить оформления документов при одалживании родным и близким. Если вы не хотите испытывать такие сложности, лучше вообще вежливо отказать в займе, ссылаясь на отсутствие денег.

Также можно использовать вариант с переводом на карту или счет. В назначении платежа можно указать, что деньги даются в долг, проставить дату возврата. Это поможет доказать факт передачи денег, если вам придется обращаться в суд.

Как вернуть деньги по долговой расписке

Нарушение срока возврата денег даже на один день дает право займодавцу предъявлять претензии, обращаться в суд. Сначала лучше устно или письменно напомнить о необходимости вернуть деньги. Если должник затягивает сроки возврата, не дает точных ответов или вообще отказывает вернуть деньги, обращайтесь в суд.

Как правильно вернуть долг

Если заемщик строго соблюдает условия займа, он вернет деньги точно в срок. Чтобы подтвердить факт расчета, можно составить еще одну расписку. В ней необходимо указать, что вся сумма с процентами возвращена, а у займодавца нет претензий к заемщику.

Также можно перечислить деньги на карту или счет, если это согласовано с займодавцем. В назначении платежа укажите, что деньги перечислены в возврат долга. Если возникнет спор, закажите банковскую выписку. Ее можно использовать как доказательство исполнения обязательств.

Как взыскать деньги если есть неуплата долга по расписке

В зависимости от условий сделки и суммы займа можно использовать следующие варианты взыскания:

- претензия должнику — это внесудебный вариант взыскания, при котором можно обойтись без подачи иска;

- заявление в мировой суд о выдаче приказа — допускается по нотариально заверенной сделке, если общая сумма долга не превышает 500 тыс. руб.;

- иск в мировой или районный суд — можно подать при любой сумме долга, в том числе при подаче должником возражений на приказ;

- обращение к приставам с исполнительным листом или судебным приказом — на этой стадии пройдет принудительное удержание с зарплаты или других доходов, за счет имущества должника;

- обращение в Арбитражный суд с заявлением о банкротстве должника, если долг больше 500 тыс. руб.

Обращение в суд — это всегда конфликтная ситуация. Если есть возможность, старайтесь решить спор мирным путем. Добросовестному заемщику, оказавшемуся в сложной ситуации, лучше дать отсрочку или рассрочку, чем проходить длительные процедуры через суд и ФССП.

Когда можно привлечь за мошенничество за невозврат денег

В ряде случаев можно привлечь заемщика к уголовной ответственности, если он отказывается вернуть деньги, не признает факта передачи средств и существования долга. Мошенничеством является получение денег в долг без намерения отдать их. Доказать такое преступление при займе между гражданами достаточно сложно.

Если же заемщик вернул хотя бы часть денег, состава мошенничества не будет. Однако сам факт обращения в полицию и проведение доследственной проверки может напугать должника, вынудить его начать возвращать деньги.

Если у вас возникли вопросы, связанные с передачей денег в долг и оформлением документов, получите консультацию у наших юристов. Мы поможем в любой ситуации!

Поможем подать на банкротство и вернуть деньги

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Наша команда

Поможем Вам

избавиться от всех долгов

Наш юрист перезвонит вам в ближайшее время

Олег Калинкин

Cтарший юрист отдела банкротства физических лиц

Читайте также